【開業医必見】医院にかかる相続税評価・相続税対策

開業医の相続税対策は、相続税額の低減、納税資金の確保、遺産分割トラブル防止の3つの観点が重要です。特に医院の土地や建物、医療法人の出資持分など流動性の低い資産に注意が必要です。個人経営の場合は、個人版事業承継税制の活用が有効で、親族が承継しない場合はM&Aや廃院処分が選択肢となります。医療法人の場合は出資持分なし法人への移行が推奨され、出資持分の評価額は規模により大きく異なるため、早めに専門家に相談することが大切です。

本記事では、開業医が相続税対策を行う方法を詳しく解説します。

病院・クリニックの承継をご検討中の方はプロに無料相談してみませんか?

エムステージグループの医業承継支援サービスについての詳細はこちら▼

開業医の相続税対策の必要性

「相続」対策と「相続税」対策とは、異なります。相続対策には、

- 相続税対策(相続税額を低く抑える)

- 納税資金対策(相続人の納税資金としての現金を用意する)

- 遺産分割対策(相続人間での遺産分割を巡るトラブルを防ぐ)

の3つの観点から考えられなければなりません。

本記事では、その中でも、特に、1と2の観点から、開業医の相続対策を考えます。

開業医の場合、医院の土地、建物、医療設備、また、医療法人を設立して医院を経営している場合は、法人の「出資持分」といった、流動性の低い相続財産について、特に留意して対策する必要がでてきます。

個人経営の開業医の場合

個人経営、つまり医療法人を設立しないでクリニック等を経営している先生も多いでしょう。

その場合、医院の土地や建物、医療設備などが、個人の所有であれば、個人資産として相続税課税の対象となります。

現金や預金はそのままの価額で評価されますが、それ以外の主な相続財産は、下記のような基準で評価されます。

| 財産の種類 | 評価方法 |

|---|---|

| 土地 | 路線価方式と倍率方式とがあり、路線価が定められた地域(主に都市部)は路線価方式で計算、路線価が定められていない地域は倍率方式で計算します。 【路線価方式】路線価×土地の面積 (注)路線価‥国税庁が定めた市街地の道路に面した土地の価格のこと 【倍率方式】固定資産税評価額×評価倍率 (注)固定資産税評価額:市町村が固定資産ごとに算出した価格のこと (注)評価倍率:国税庁が地域別に定めた倍率 |

| 建物 | 固定資産税評価額 |

| 医療設備 | 原則として売買実例価額(現実に売買されている価格) |

医療法人の場合

医療法人の場合は、医院の土地、建物、医療用器具などが、医療法人の所有となっていれば、個人の相続財産にはなりません。

相続財産として特に注意が必要なのは、出資持分の定めがある医療法人(平成19年3月31日以前に設立された医療法人)における出資持分です。

医療法人は、平成19年4月1日の第5次医療法改正により、平成19年4月1日以降設立の医療法人は、すべて出資持分の定めがない医療法人(基金拠出型医療法人)となっています。しかし、それ以前に設立された医療法人の多くは、出資持分の定めがある医療法人でした。その医療法人が、出資持分の定めがない医療法人へと移行の手続きをしていない場合は、現在も「経過措置型医療法人」と区分され、出資者が、出資持分を所有している形となっています。

通常、医療法人を設立する際に、設立者である医療法上の社員(※)が理事・理事長になっています。小規模な医療法人では、理事長が100%の出資持分所有者であることが多いでしょう。(※従業員のことではありません)

■■関連記事■■

医療法人の出資持分の評価

「出資持分」とは、株式会社における株式に似ている概念で、医療法人が解散をした場合などは、出資持分の割合に応じて、出資者は残余財産の分配を受ける権利があります。そのため、出資持分は、財産権がある資産と評価されます。

ここでポイントとなるのは「出資額=出資持分の相続税評価額」ではない、という点です。

たまに、「自分が医療法人を設立したとき、1,000万円出資したから、その出資の財産評価額も1,000万円だ」と誤解している先生がいますが、これはまったく違います。

相続税評価においては、医療法人の出資持分の評価は、医療法人の規模などにより、次のいずれかで評価することとされています。

| ①類似業種比準方式 | 評価対象の株式と事業内容が類似している上場株式(医療法人の場合、業種目は「その他の産業」となります)の価額を参考にして、出資持分価額を算定する評価方法です。 |

| ②純資産価額方式 | 医療法人の資産や負債を相続税評価額(時価)に評価替えし、時価の総資産価額から時価の負債や評価差額に対する法人税等相当額を差し引いた残額(時価純資産額)により評価する方法です。 |

| ③類似業種比準方式と純資産価額方式との併用方式 | ①②を併用して評価する方法です。 |

細かい計算方法は複雑なので割愛しますが、いずれの場合も定められた計数を算式に当てはめて計算するため、病院の経営実態とはかけ離れた、高額な評価額になる場合があります。医療法人の設立当初に、1,000万円を出資した持分であっても、相続時には評価額が数億円になることもまったく珍しくありません。

そのため、上記のように「出資額=出資持分の相続税評価額」だという誤解をしていると、いざ相続の際に、想定外の高額な課税が生じてあわてることになってしまうのです。

出資持分を持つ先生の場合は、それがいくらくらいになりそうなのかを、早めに税理士になどに試算してもらうことをおすすめします。

相続税の税率と控除額

相続税の課税対象について前項で解説してきました。ではその課税対象に対し、税率はどれくらいかかるのでしょうか。

相続税の計算は取得した財産にそのまま税率をかけるわけではなく、少し複雑な計算が必要です。

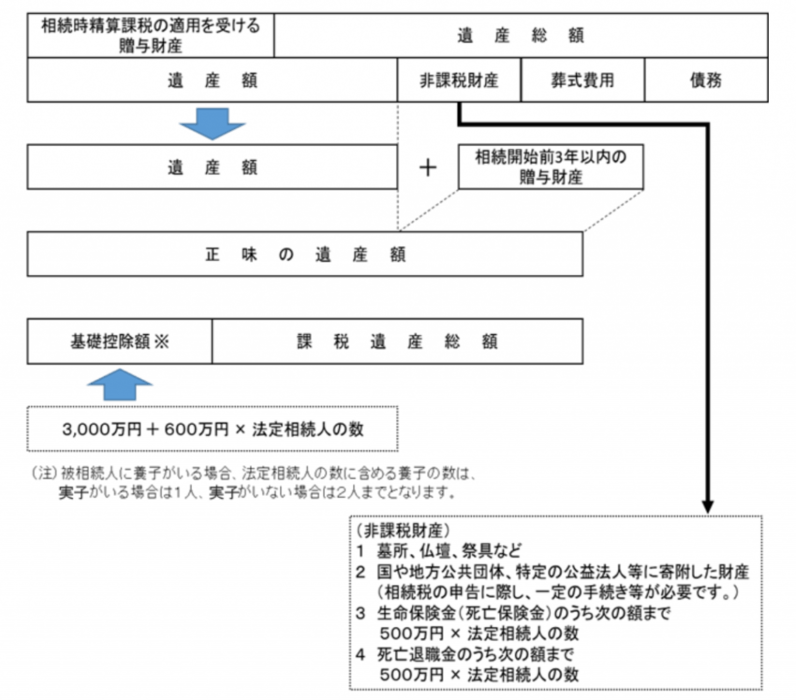

出典:国税庁 相続税の税率

相続した財産から非課税財産・葬式費用・債務を差し引き、3年以内の贈与財産があればそれを加えたものを「正味の遺産額」として扱います。

正味の遺産額から基礎控除額を差し引いた「課税遺産総額」から各法定相続人の取得金額を計算します。

課税遺産総額 × 各法定相続人の法定相続分 = 法定相続分に応ずる各法定相続人の取得金額(千円未満切り捨て)

法定相続分に応ずる各法定相続人の取得金額をそれぞれ以下の速算表に当てはめて計算し、算出された額の合計が相続税の総額となります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

出典:国税庁 相続税の税率

個人の開業医の相続税対策

医療法人ではない個人の開業医の相続税対策は、子などが医院を承継する場合と、承継しない場合とで違ってきます。

子などの親族が医院を承継する場合は、個人版事業承継税制の活用がおすすめ

個人の開業医が後継者に事業承継する場合、医院の土地、建物、医療用設備が相続税の課税対象となります。ここで相続税対策として効果的なのは、「個人版事業承継税制」の活用です。

個人版事業承継税制とは、「中小企業における経営の承継の円滑化に関する法律」で定められている税制の特例です。

個人事業主(開業医も含む)が後継者に事業を承継する場合において、一定要件を満たすと、一定の「特定事業用資産」にかかわる相続税の納税が猶予(免除ではありません)されるというものです。

なお猶予される資産については、下記の国税庁Webサイトを参照ください。

No.4153 個人の事業用資産についての相続税の納税猶予及び免除(個人版事業承継税制)

個人版事業承継税制の注意点

個人版事業承継税制には注意点もあります。

この制度は事業を継続し、特定事業用資産を保有するあいだ、納税の猶予が継続されるため、事業を廃止する場合など、一定の場合は、猶予された相続税の全部または一部の納税義務が生じることです。

ただし、後継者が死亡した、病気などにより事業の継続が困難な一定の場合は、猶予された相続税は免除となります。

親族が医業の事業承継をしない場合の対策

医院を承継する後継者がいない場合には、大きく分けて2つの方法があります。

1つは、廃院して、医院の土地、建物、医療用設備などを処分、換金する方法です。

もう1つが、M&A仲介会社などを通じて、医院の事業をいわば「箱」ごと売却する方法です。

どちらがよいのかは、医院の状況によって異なります。たくさんの患者さんがついていたり、優秀なスタッフ(医師、看護師)が働いていたりする医院なら、M&Aで高額の譲渡対価が得られることもあります。

しかし、あまり集患できておらず、収益状況が芳しくない医院であれば、買い手がいないかもしれません。

また、個人事業の医院の場合、行政による開院許可を譲渡することはできないので、行政手続き上は、一度廃院をして、再び同じ場所で別の開業医が開院をするということになり、手続きがやや複雑になります。

メディカルサービス法人の活用

親族が医院ではないために、医療事業の承継ができない場合、メディカルサービス法人(MS法人)の活用が有効となる場合があります。

まず、医師の配偶者や子などが出資してMS法人の役員となります。MS法人に消耗品の購入や事務代行を外注することで、医業の収益の一部をMS法人に移行させ、そこから親族である役員へ給与を支給します。結果的に、生前に所得を分散し、相続財産を圧縮する効果があります。

また、医院の「建物」をMS法人に売却して、法人所有の建物にする方法もあります。この場合、個人資産である医院の土地は、相続税の評価においては、特定同族会社事業用宅地等として小規模宅地等の特例の対象となり、400平米までの土地について80%の評価減が可能になります。

一方、建物はMS法人所有になることで、MS法人に家賃を支払い、医業の経費として計上できることも相続税対策上、プラスになります。

なお、小規模宅地等の特例には細かい適用要件が定められています。くわしくは、下記の国税庁Webサイトなどでご確認ください。

No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

医療法人の場合の相続税対策

医療法人の場合、「出資持分あり」の医療法人か「出資持分なし」の医療法人かにより、考え方が異なります。

出資持分あり医療法人の場合は、認定医療法人を経て、出資持分なし医療法人への移行を検討する

前述したとおり出資持分の評価額は高騰し、過大な相続税が課される恐れがあります。もっともよいのは、相続発生前に出資持分なし医療法人に移行をしておくことです。出資持分なし医療の法人であれば、そもそも持分という概念が存在しないため、出資持分に対する相続税課税もなくなります。

なお、出資持分あり医療法人から出資持分なし医療法人への移行の際は、移行計画について国の認定を受けておくことで、本来であれば移行時に発生する贈与税が課税されない「認定医療法人制度」が設けられています。

移行の際は、この認定医療法人制度を利用することがセオリーですが、この適用期限は令和5年9月までとなっているので、移行を検討する際は、早めに着手したほうがよいでしょう。

また、認定医療法人の適用を受けていれば、もし移行の完了前に相続が発生した場合も、相続税の納税が猶予される特例が設けられています。

■■関連記事■■

出資持分なしの医療法人の場合は、医療法人にかかわる相続税の心配は不要

出資持分なし医療法人である場合は、医療法人にかかわる相続税の心配はほぼ不要です。

出資持分なし医療法人にも、複数の類型がありますが、そのうち「基金拠出型医療法人」の場合(ほとんどはこの類型です)、拠出した基金部分については、相続税の課税対象となります。

しかし、基金は出資した額面金額で評価され、評価額が上昇するリスクはありません。

まとめ

開業医といっても、個人経営か医療法人経営か、また子などが医院を承継するのか、しないのかにより、相続税対策は様々なパターンにわかれます。

相続税対策には時間がかかるものも多いため、早めに相続にくわしい税理士に相談しておくことをおすすめします。

医業承継のご相談なら、ぜひ医業承継専門の仲介会社エムステージマネジメントソリューションズにお問い合わせください。専門のコンサルタントが、徹底サポートいたします。承継も視野に入れているという先生は、まずは資料をチェックされてみてはいかがでしょうか。

▼エムステージの医業承継支援サービスについて

この記事の監修者

田中 宏典 <専門領域:医療経営>

株式会社エムステージマネジメントソリューションズ代表取締役。医療経営士1級。医業承継士。医療機器メーカー、楽天を経て株式会社エムステージ入社。医師紹介事業部の事業部長を経て現職。これまで、病院2件、診療所30件、介護施設2件の事業承継M&Aをサポートしてきた。エムステージグループ内のM&A戦略も推進している。