経営承継円滑化法とは?事業承継税制や特例措置について

目次

経営承継円滑化法は、中小企業の事業承継を支援するための法律です。後継者不足が深刻な中小企業に対して税制優遇や金融支援を提供し、経営を円滑に引き継ぎます。具体的には、事業承継税制により相続税や贈与税の納税猶予・免除、遺留分に関する民法の特例で後継者への株式集中を促進、所在不明株主に関する会社法の特例で株式売却の迅速化などがあります。

経営承継円滑化法とは

中小企業は、日本における企業のうち99.7%を占めており、地域に密着し、日本経済の土台を支える重要な存在です。しかし中小企業を含む企業の多くは、後継者不在の問題を抱えています。例えば、帝国データバンクの「全国企業「後継者不在率」動向調査(2021年)」によると、実に61.5%の企業が後継者不在となっているとの結果が示されています。

出典:帝国データバンク「全国企業「後継者不在率」動向調査(2021年)」

後継者不在率は、足元では減少傾向が見られるとはいえ、未だに過半数を超える高い水準となっており、中小企業にとって後継者不在が切実な問題であることが見て取れます。

これは少子高齢化により、後継者となるべき子が不在という理由もありますが、事業承継に伴う税負担や民法上の遺留分の制約等といった制度面での問題が、後継者不足に拍車を掛けている側面もあります。

そこで、中小企業の事業承継を総合的に支援するために制定されたのが、「中小企業における経営の承継の円滑化に関する法律」、通称「経営承継円滑化法」です。経営承継円滑化法は「税制支援」「金融支援」「遺留分に関する民法の特例」「所在不明株主に関する会社法特例」等をその内容としています。以下、それぞれを見ていきましょう。

病院・クリニックの承継をご検討中の方はプロに無料相談してみませんか?

エムステージグループの医業承継支援サービスについての詳細はこちら▼

(1)事業承継税制

事業承継税制は、事業承継をおこなう障壁となっていた自社の株式や事業用資金の相続税や贈与税の納税を猶予(一定の場合には免除)し、事業承継の支援を図る制度です。なお、事業承継税制には、企業の承継において利用される法人版事業承継税制(一般措置、特例措置)と、個人事業における事業承継を支援する個人版事業承継税制の2つの制度が存在しています。

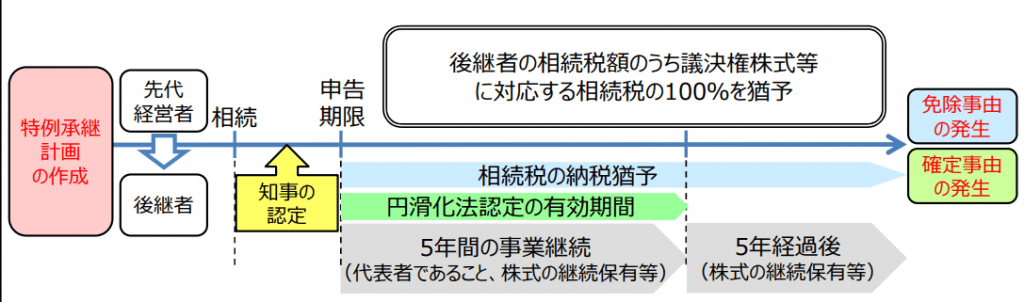

法人版事業承継税制(特例措置)

業績や財務の状況が良好な企業(非上場会社)の場合、その株式の相続税評価額が高騰し、後継者が贈与や相続により承継する自社株式への贈与税・相続税の課税額が高額となることが、事業承継を阻む大きな要因になると指摘されてきました。

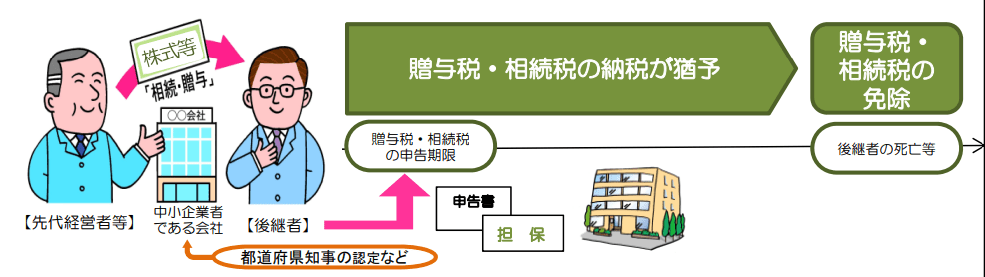

そこで、後継者が自社の株式を贈与または相続等により取得した場合に、贈与税・相続税の納税が猶予され、また、一定の条件により、猶予されていた贈与税・相続税の納付も免除されるのが、法人版事業承継税制です。

本制度を利用すれば、贈与税、相続税などの課税がゼロ、または低額で、自社株式を後継者に移転することが可能になります。

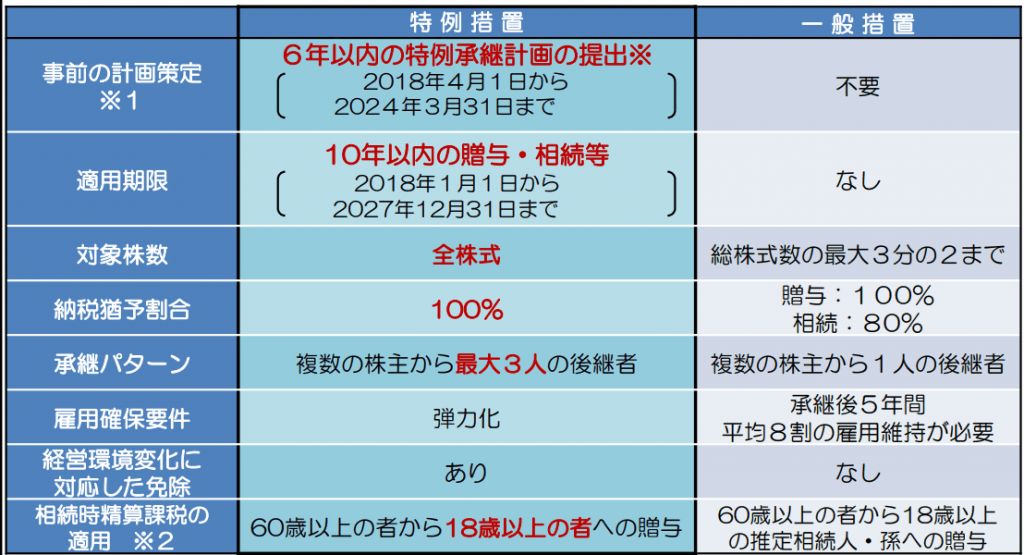

なお、法人版事業承継税制では、元来の制度(一般措置)は、制約が多く、使いづらいものであったため、2018年に、10年の期間限定で特例措置が設けられました。

特例措置では、納税猶予の対象となる株式数や納税猶予割合が緩和されているため、通常は、特例措置が利用されます。そこで本記事でも特例措置について解説していきます。

法人版事業承継税制(特例措置)の要件

法人版事業承継税制(特例措置)を利用するための要件には、「先代経営者の要件」と「後継者の要件」、「会社の要件」があります。それぞれの要件の主なものは、次の通りです。

| ▼先代経営者の要件 ・会社の代表者であったこと ・贈与または相続の直前に親族等で総議決権の過半数を有し、筆頭株主であったこと ・贈与後に代表者となっていないこと |

| ▼後継者の要件 ・贈与または相続時において親族等で総議決権の過半数を有し、筆頭株主であること ・贈与の場合には、贈与時に18歳以上であり、贈与の直前に3年以上役員を務め、会社の代表者であること ・相続の場合には、相続直前に役員であり、相続開始から5ヶ月後に代表者であること ・後継者が2人または3人である場合には、少なくとも総議決権の10%以上をしていること |

| ▼企業の要件 ・中小企業者であること ・従業員が1人以上いること ・非上場企業であり、資産管理会社等に該当しないこと ・担保を提供すること |

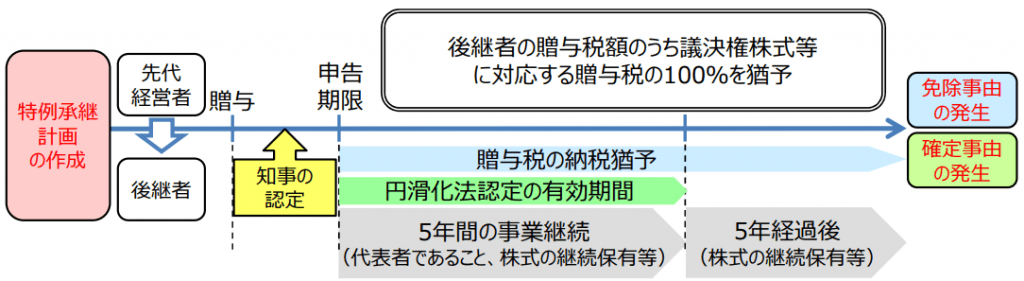

なお、法人版事業承継税制(特例措置)を受けるためには、後継者や事業承継時期、承継後の事業計画等を定めた「特例承認計画」を策定し、都道府県知事の認定を受けることが必要です(一般措置では不要)。

法人版事業承継税制(特例措置)による効果と注意点

法人版事業承継税制(特例措置)では、承継する全株式数を対象として、その100%が、贈与税・相続税納税猶予されます。つまり、その時点での納税はゼロになります。(一般措置の場合は、総株式数の最大3分の2まで、相続税の猶予割合は80%までなどの制限があります)。

ただし、注意しなければならないのは、その時点では、あくまで猶予であって免除されたわけではないということです。

後継者が死亡した場合、次の後継者へ贈与した場合など、一定の要件を満たした場合には、猶予されていた贈与税や相続税が免除されることになります。

また、経営承継期間中(適用を受ける贈与税や相続税の申告期限の翌日から5年を経過する日まで)に後継者が代表権を有さなくなった場合や、株式を譲渡(M&A)した場合等には、利息を含めて、猶予されていた贈与税や相続税の全額を支払う必要があることにも注意が必要です。

法人版事業承継税制(特例措置)の期限

事業承継税制自体に期限はありませんが、特例措置については、恒久的な措置ではなく、2027年12月31日までの時限措置となっています。

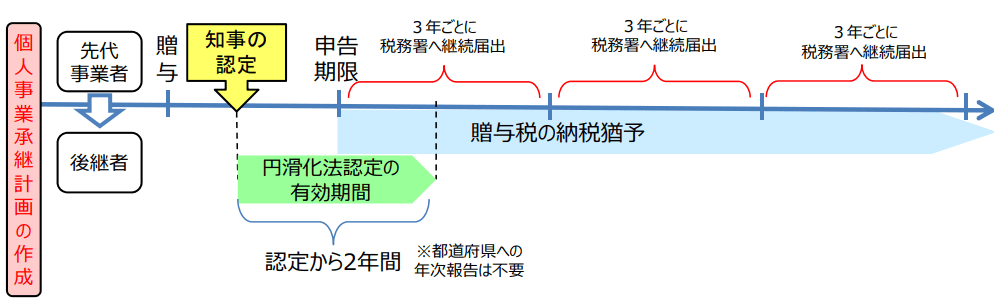

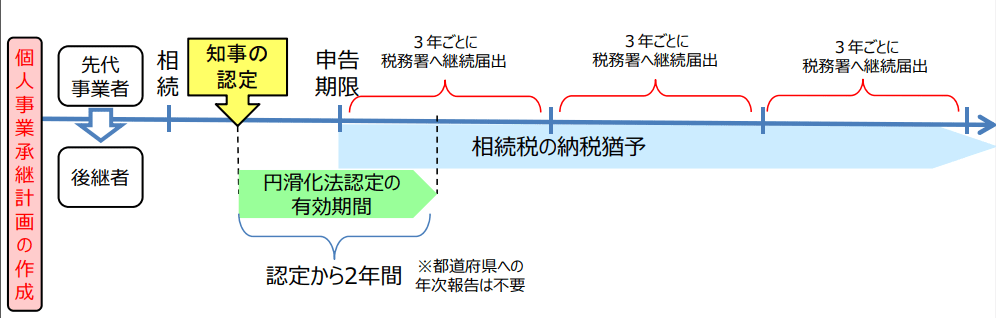

個人版事業承継税制

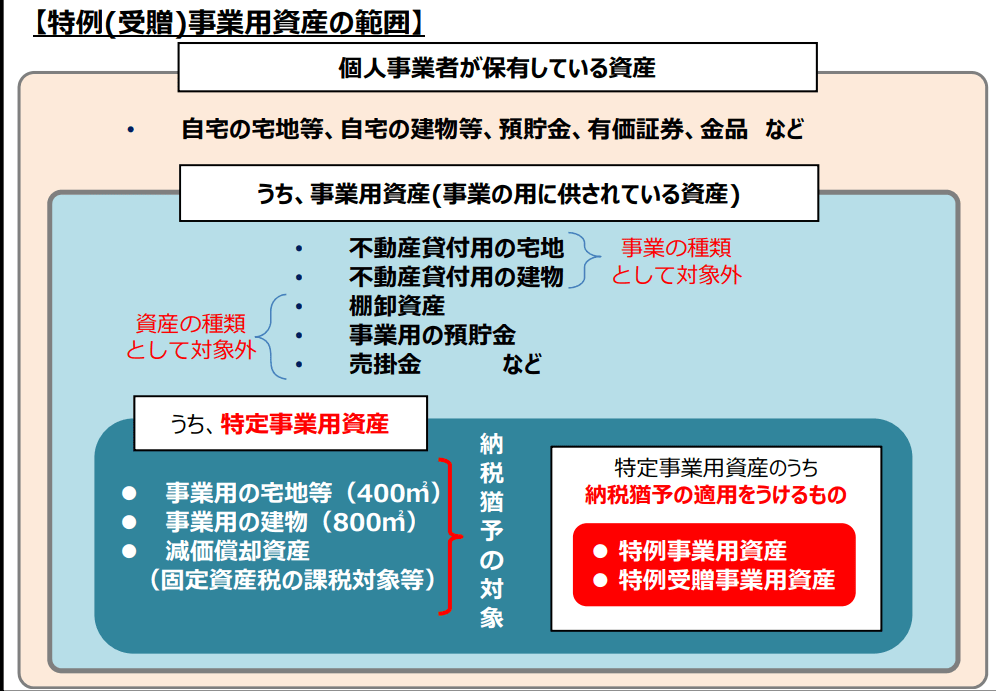

個人事業主として事業を営んでいる場合は、そもそも株式がないため、法人版事業承継税制は利用できません。そこで、2019年改正により創設されたのが、個人版事業承継税制です。事業承継に伴う税負担軽減のための制度であることは、法人版と同様ですが、対象が株式ではなく、事業用資産である点が異なります。

個人版事業承継税制は、青色申告にかかる事業の後継者として認定を受けた者が、個人の特定の事業用資産を贈与または相続した場合に、一定の要件のもとで、贈与税や相続税が猶予または免除される制度です。

後継者の死亡等の一定の場合に猶予された贈与税や相続税が免除されることは、法人版と同様です。

制度の対象となる特定事業用資産は、先代事業者の事業の用に供されていた資産で、青色申告書の貸借対照表上に計上されていた資産のうちの一定のものです。

なお、個人版事業承継税制が適用できるのは、2028年12月31日までとなっており、2024年3月31日までに個人事業承継計画を提出し、2028年12月31日までに事業承継をおこなうことが要件となっています。

医療法人、または個人事業の開業医の場合

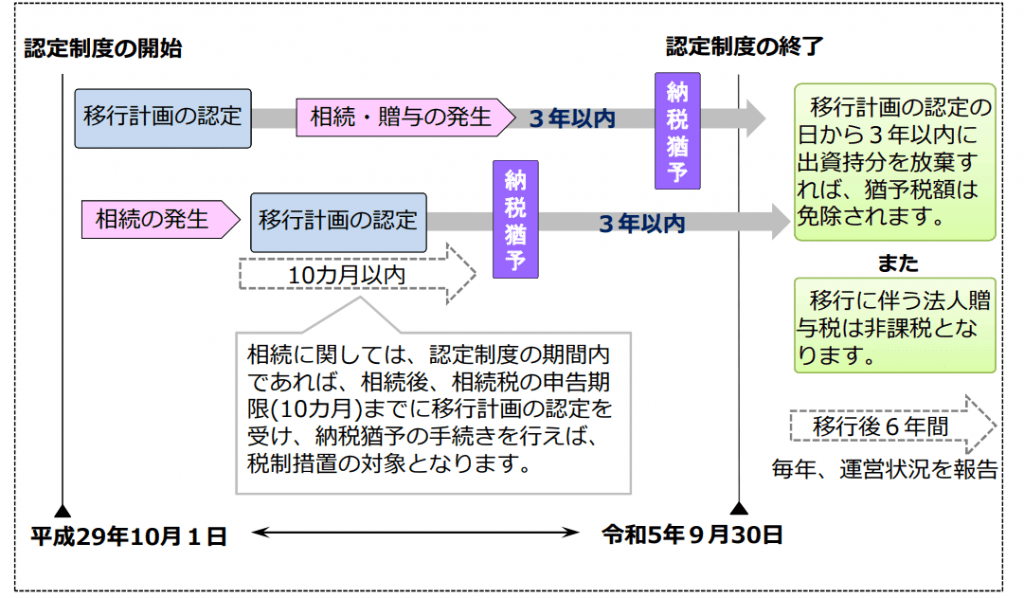

法人版事業承継税制は、株式を対象とするものなので、株式のない医療法人には適用できません。それに代わるものとして、持分あり医療法人の場合には、認定医療法人制度による、贈与税、相続税の特例規定が利用できます。

なお、個人事業の開業医の場合、個人版事業承継税制は利用可能です。

■■関連記事■■

(2)遺留分に関する民法の特例の概要

事業承継においては、自社株式は後継者1人に集中して承継させるほうが、経営権が集中し経営が安定化します。しかし、相続人が複数いる場合、1人の後継者のみに自社株式を承継させることは、遺産分割争いにつながる恐れがあります。

「遺留分に関する民法の特例」とは、相続における相続人に対する最低限の保障である「遺留分」が、事業承継の障壁となるケースを防ぐために創設された制度です。特例の内容は、「除外合意」と「固定合意」があります。

除外合意

除外合意は、後継者が先代経営者から贈与や相続により取得した自社株式や事業用資産を、遺留分算定の基礎となる財産の価額から除外するものです。除外合意により、後継者以外の相続人は、自社株式や事業用資産に対して遺留分を主張することができなくなるため、自社株式や事業用資産の分散を防ぎ、後継者に集中させることができます。

固定合意

固定合意は、自社株式など、遺留分算定の基礎となる財産の価額を、合意時の時価に固定する制度です。固定合意により、後に自社株式の価額が上昇しても、上昇分は遺留分に影響を与えないため、相続時における想定外の遺留分の主張を防ぐことができます。

除外合意と固定合意は、併用することも可能ですが、固定合意における合意時の時価は公認会計士や税理士、弁護士等による相当な価額であることの証明が必要です。また遺留分に関する民法の特例の適用を受けるためには、推定相続人全員および後継者の合意を得て、経済産業大臣の確認及び家庭裁判所の許可を受けることが必要となっています。

(3)所在不明株主に関する会社法の特例の概要

事業承継にあたって、連絡が取れなくなってしまった株主がいると困ったことになります。

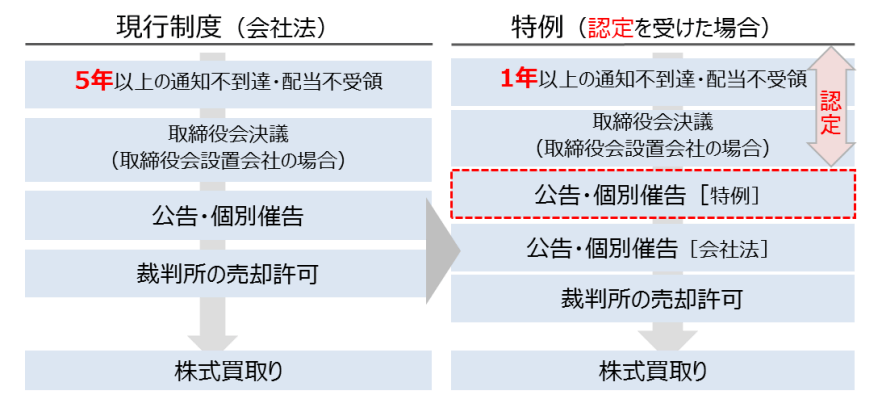

会社法では、株主名簿に記載はあるけれども連絡の取れない所在不明株主がいる場合、その株主への通知が5年継続して到達せず、余剰金の配当を受け取らなかった場合には、所在不明株主の保有する株式の競売または売却が認められます。

しかし5年という期間は、事業承継をおこなう上で大きな障壁となる期間でしょう。そこで、都道府県知事の認定を受けた場合には、これを1年に短縮することができるようにするのが「所在不明株主に関する会社法の特例」です。

(4)金融支援(中小企業信用保険法の特例、日本政策金融公庫法等の特例)

事業承継にあたっては、承継準備、あるいは承継後の事業運営のための資金がネックとなることがあります。そこで、経営承継円滑化法では、中小企業信用保険法の特例、日本政策金融公庫法等の特例などの金融支援も規定されています。

中小企業信用保険法の特例は、都道府県知事の認定を受けた中小企業者の事業承継のために必要な資金について、中小企業信用保険法に規定されている普通保険や無担保保険、特別小口融資を別枠化し、債務保証の枠を広げることで資金調達を容易にします。

日本政策金融公庫法等の特例も、事業承継のために必要となる資金調達を容易にするために設けられた特例です。認定を受けた中小企業者は、日本政策金融公庫及び沖縄振興開発金融公庫から融資を受けることが可能となり、適用される金利も低いものとなっています。

■■関連記事■■

まとめ

後継者に後継意欲があっても、税制などがネックとなって承継を阻んでいる状況があるとしたら、非常にもったいないことです。そんな場合には、ぜひ経営承継円滑化法の各措置の利用を検討なさってください。

医業承継のご相談なら、ぜひ医業承継専門の仲介会社エムステージマネジメントソリューションズにお問い合わせください。専門のコンサルタントが、徹底サポートいたします。承継も視野に入れているという先生は、まずは資料をチェックされてみてはいかがでしょうか。

▼エムステージの医業承継支援サービスについて

この記事の監修者

田中 宏典 <専門領域:医療経営>

株式会社エムステージマネジメントソリューションズ代表取締役。医療経営士1級。医業承継士。医療機器メーカー、楽天を経て株式会社エムステージ入社。医師紹介事業部の事業部長を経て現職。これまで、病院2件、診療所30件、介護施設2件の事業承継M&Aをサポートしてきた。エムステージグループ内のM&A戦略も推進している。