病院・クリニックM&Aにかかる税金完全ガイド|売り手・買い手の注意点【税理士監修】

目次

医院継承(医療版M&A)では、税務も欠かせない知識の1つです。

そこで、私たち「エムステージマネジメントソリューションズ」のコンサルタントとともに、医院継承に携わる税理士・飯田先生に、医療法人の病院やクリニックを承継する際の、税制で留意すべき点について教えていただきました。

売り手側・買い手側の双方から見た、譲渡・承継の際にかかる税金で気をつけたい点について解説します。

医療法人のM&Aにおける税務の重要性

医療法人の病院やクリニックを譲渡したり承継したりする際、税金に関しても避けては通れません。税務の知識を持っているかどうかで、支払う税金の額が大きく変わることもあります。

売り手側にとっては、譲渡によって得た対価に対してどのような税金がかかるのか、どうすれば税負担を抑えられるのかを理解することが重要です。

買い手側にとっては、承継時や承継後にどのような税金が発生するのか、事前にどのような財務調査を行うべきかを把握しておく必要があります。

【売り手側】譲渡時に知っておくべき税金の知識

売り手側は手取り額を最大化するためにも、譲渡時にかかる税金について理解しておくことが重要です。ここでは、譲渡スキームによる税金の違いと、注意すべきポイントについて解説します。

譲渡スキームにおける税金の違い

医療法人として運営する病院やクリニックの譲渡対価を受け取る方法は、出資持分ありの医療法人の場合、主に2つのスキーム(手法)があります。

- 出資持分の譲渡

- 退職金で譲渡対価を受け取る譲渡

それぞれのスキームで税率が大きく異なるため、どちらを選ぶか、またはどう組み合わせるかが重要なポイントになります。

出資持分の譲渡にかかる税金

所得税法上、出資持分の譲渡によって利益が生じると、その利益は譲渡所得に区分されて、その譲渡益に課税されます。

税率は20.315%(内訳:譲渡所得の税率=所得税および復興特別所得税の15.315%+住民税5%)です。

※出典:国税庁「土地や建物を売ったとき」

【計算式】

譲渡所得税 = 譲渡所得 × 20.315%

譲渡所得 = 譲渡価額 − (取得費 + 譲渡費用)

医療法人の出資金は取得費(原価)として、譲渡所得を算出する際に譲渡価額の金額から控除が可能です。つまり、出資持分の譲渡対価が出資額以下なら税金はかかりません。

たとえば、以下のような事例があるとします。

- 譲渡対価:2,000万円

- 資本金(出資額):1,000万円

この場合にかかる譲渡所得税の計算は、下記のとおりです。

譲渡所得:譲渡対価2,000万円 − 資本金1,000万円 = 1,000万円

譲渡所得税:1,000万円 × 20.315% = 203万1,500円

退職金で譲渡対価を受け取る場合の税金

退職金で譲渡対価を受け取る場合、出資持分の譲渡に比べて計算が少し複雑です。まず退職所得を計算し、税率(0~55.945%)をかけて算出します。

役員等の勤続年数が5年以下である場合等をのぞいて、下記のような算出方法になります。

【計算式】

退職所得の税金 = 退職所得の金額 × 超過累進税率

退職所得の金額 = (収入金額 − 退職所得控除額) × ½

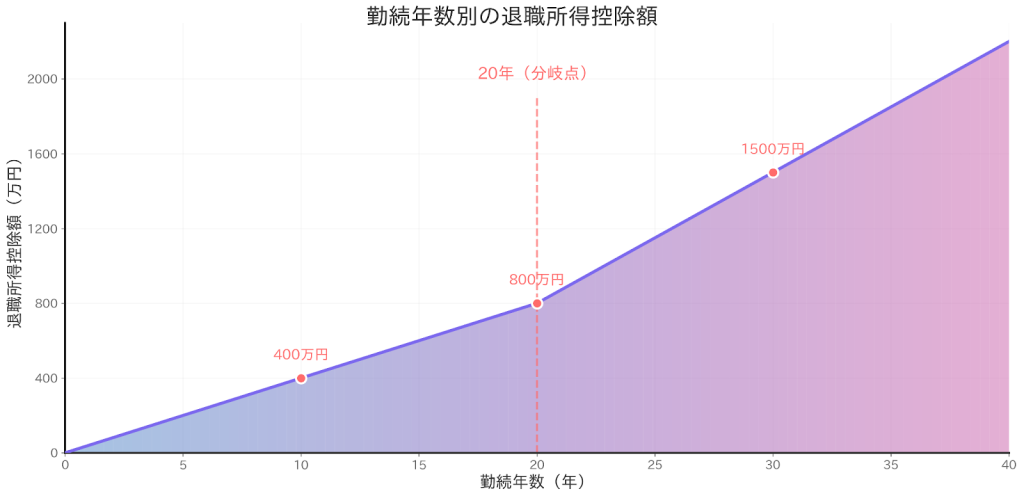

退職所得の控除金額は、勤続年数20年を区切りに以下のように変わります。

| 勤続年数 | 退職所得の控除額 |

|---|---|

| 20年以下 | 40万円 × 勤続年数(80万円未満の場合は80万円) |

| 20年以上 | 800万円 + 70万円 × (勤続年数 – 20年) |

たとえば、以下のような事例を計算してみましょう。

- 退職金:2,000万円

- 勤続年数:30年

退職所得控除額 = 800万円 + 70万円 × (30年 − 20年) = 800万円 + 700万円 = 1,500万円

退職所得の金額 = (2,000万円 − 1,500万円) × 1/2 = 250万円

この250万円に対して、超過累進税率をかけて税額が算出されます。

売り手側の先生などがどのくらいの勤続年数を経ているか、退職金としていくら総額で受け取れるかで税率がかなり変わるので、あらかじめ売り手側に確認が必要です。また退職金控除の金額内で収まれば、税金の負担は無くなります。

2つのスキームを併用した節税対策

譲渡の際のスキームは「出資持分の譲渡」と「退職金によって譲渡対価を受け取る方法」どちらか一方しか利用できないと思われがちです。しかし、実際は一方だけしか使えないわけではなく、併用するケースが多いです。

たとえば下記事例における、節税対策を紹介します。

- 譲渡対価:2,000万円

- 資本金(出資額):1,000万円

- 勤続年数:30年

この場合、元々1,000万円を資本金として出資しているので、出資持分の譲渡対価が1,000万円以下であれば、譲渡益は発生せず税金がかかりません。そのため譲渡対価の総額2,000万円のうち1,000万円は、出資持分譲渡に先立って退職金として受け取ります。

20年以上勤務している場合、退職金の所得は「800万円+α」を控除できるので、この事例の場合は受け取り方を併用したほうが税負担が少なくなる可能性が高いでしょう。

補足ですが、資産(土地などの非課税資産を除く)を売買する際には売却益に消費税を上乗せして計算するのですが、出資金に関しては売却しても消費税がかかりません。

※参照:国税庁「非課税となる取引」

医療法人が譲渡する際の注意点

譲渡スキームを検討する際には、税金の計算方法だけでなく、譲渡そのものに関する注意点も押さえておく必要があります。ここでは、譲渡時に特に気をつけるべき2つのポイントについて解説します。

低廉譲渡と見なされないようにする

病院やクリニックを譲渡する際は、「低廉譲渡(ていれんじょうと)」と見なされてしまわないように注意しなければなりません。低廉譲渡とは、資産を時価よりも著しく低い価格で譲渡することを指します。

たとえば、不動産を一般的な基準の価値よりもあまりにも低い価格で売却してしまうと、低廉譲渡と見なされ、時価と売買価格の差額に対して贈与税が課税される可能性があります。

“個人から著しく低い価額の対価で財産を譲り受けた場合には、その財産の時価と支払った対価との差額に相当する金額は、財産を譲渡した人から贈与により取得したものとみなされます。”

引用:国税庁「個人から著しく低い価額で財産を譲り受けたとき」

出資持分の譲渡でも同様に、たとえば時価が10億円のものを1億円で売却したとなると、これも低廉譲渡に該当するわけです。特に親族間の承継の場合には、低廉譲渡が論点となる場合があるので気をつけなければなりません。

しかし、医院継承などで利益が相反する第三者間取引の場合には、低廉譲渡が問題になることは少なく、譲渡金額が唯一の時価として見られることが多いです。

そのため仮に低い譲渡金額だったとしても、時価算定の根拠や裏付けがあれば(低いなりの理由がある場合)、問題になる可能性は低いと言えます。

役員就任から5年以内の退職は退職金の税率が上がる

退職金で譲渡対価を受け取る場合、退職金を受け取る役員の勤続年数が5年を超えているかは確認しておくべきポイントです。

勤続年数が5年以下の退職は、退職所得が高くなってしまいます。これは、税法上「特定役員退職手当等」として扱われ、通常の退職金に適用される「2分の1課税」が適用されないためです。

“退職所得の金額は、その年中に支払を受ける退職手当等の収入金額から、その者の勤続年数に応じて計算した退職所得控除額を控除した残額の2分の1に相当する金額とされていますが、特定役員退職手当等については、この残額の2分の1とする措置はありません。”

出典:国税庁「役員等の勤続年数が5年以下の者に対する退職手当等(特定役員退職手当等)」

つまり、退職所得控除額を差し引いた残額をそのまま課税対象とするため、税負担が大きくなります。

実際「アーリーリタイアをするために、クリニックを売却したい」と医師からご相談いただいた案件もあったのですが、よくよく資料を見てみると、まだその先生ご自身の勤続年数が3年程度しか経っていませんでした。

そうすると、譲渡の際に受け取る退職金の税率がかなり上がってしまうので、「急がずに探していきましょう」と提案させていただきました。このようなことも、M&Aにかかわる税制に詳しくないコンサルタントが進めていくと、売却の際に想定していた以上に多額の税金がかかることになり、大変なことになってしまいます。

あとから対策できたことが発覚すると、売り手側とコンサルタントとの間にトラブルが生じることもあります。早めにM&Aに強い税理士に相談をすれば適格なフォローをしてもらえ、税務面での問題も生じにくくなるでしょう。

【買い手側】承継時にかかる税金の基礎知識

買い手側が医療法人を承継する際には、売り手側とは異なる税金が発生します。承継時に一度だけかかる税金と、承継後に継続的にかかる税金があるため、それぞれを理解しておく必要があります。

承継時にかかる税金の種類

医療法人の病院やクリニックを承継する際、買い手側には主に以下の税金が発生する可能性があります。

- 不動産取得税

- 登録免許税

- 消費税の取り扱い

それぞれの税金について、具体的な税率や計算方法を見ていきましょう。

不動産取得税

不動産取得税は、土地や建物などの不動産を取得した際に課される税金です。医療法人のM&Aで、クリニックや病院の土地・建物を取得する場合に発生します。

【税率】

土地:3%(2027年3月31日まで)

建物(非住宅):4%

※出典:財務省「不動産所得税」

【計算式】

不動産取得税 = 固定資産税評価額 × 税率

たとえば、固定資産税評価額が5,000万円の建物を取得した場合、5,000万円 × 4% = 200万円の不動産取得税がかかります。不動産を含む譲渡の場合、この税金は買い手側にとって大きな負担となる可能性があるため、事前にしっかりと試算しておくことが重要です。

登録免許税

登録免許税とは、不動産の所有権移転登記や、医療法人の役員変更登記などを行う際に課される税金です。

【主な税率】

- 土地の所有権移転登記:2%

- 建物の所有権移転登記:2%

- 役員変更登記:1万円(資本金1億円以下の場合)

※出典:国税庁「登録免許税の税額表」

※出典:財務省「登録免許税に関する資料」

不動産を含む譲渡の場合、登録免許税も相応の金額になります。たとえば、固定資産税評価額が5,000万円の建物を取得した場合、5,000万円 × 2% = 100万円の登録免許税がかかります。

消費税の取り扱い

医療法人のM&Aにおいて、買い手側が支払う消費税は、取得する資産の内容によって異なります。

| 消費税の支払いが必要なもの | 消費税の支払いが不要なもの |

|---|---|

| 医療機器や備品などの有形固定資産営業権(のれん) | 土地出資持分 |

医療機器や備品などの課税資産を取得する場合、その金額に対して10%の消費税を支払う必要があります。譲渡対価が高額になる場合、消費税も相応の金額になるため、事前に確認しておくことが重要です。

たとえば、医療機器や備品、営業権などの課税資産の合計が3,000万円の場合、消費税は3,000万円 × 10% = 300万円となります。買い手側は、譲渡対価に加えてこの消費税も負担する必要があるため、資金計画を立てる際には消費税も含めた総額で検討することが重要です。

買い手側が知っておくべき財務調査のポイント

買い手側にとって、承継前の財務調査は税金だけでなく、譲渡価格そのものにも影響を与える重要なプロセスです。ここでは、税務に関連する財務調査のポイントを簡単にご紹介します。

価値評価(バリュエーション)が譲渡価格に与える影響

価値評価(バリュエーション)とは、資産や収益性等から価値を評価することです。対象の病院やクリニックの価値がどれくらいになるのか、税理士や会計士、証券会社などに依頼をして、評価を行います。

また承継予定の病院やクリニックの実態を把握する目的で財務内容等を確認することを、買収監査(デューデリジェンス)といいます。デューデリジェンスは売り手側と基本合意を締結した後、独占交渉期間中に実施する流れが一般的です。

これは、せっかく費用をかけてデューデリジェンスを行うので、実施期間中にほかの候補者と交渉が進んでしまうことを防ぐためです。

価値評価の方法

価値評価の方法は、大きく分けて以下の3つがあります。

| 評価方法 | 内容 |

|---|---|

| マーケットアプローチ | 類似業種、類似企業との比較や類似の買収事例をもとに評価する方法 |

| インカムアプローチ | 対象となる病院やクリニックから、将来えられるであろう利益を元に評価する方法 |

| コストアプローチ | 対象となる病院やクリニックの純資産価額等をもとに評価する方法 |

医療法人の病院やクリニックの承継であれば、主にコストアプローチを使って譲渡価格を算出することが多いです。

コストアプローチは下記の方法があります。

- 簿価純資産価額法

- 時価純資産価額法

- 時価純資産価額+営業権法

なかでも「時価純資産価額+営業権法」を採用することが多いです。時価純資産価額+営業権法による、病院やクリニックの現在における価値とは、時価の純資産価額と営業権の合計額のことを指します。

たとえば、以下のような事例があるとします。

- 時価純資産価額:1,000万円

- 営業権(1年分の医業利益):1,000万円

この場合の譲渡対価は2,000万円です。時価純資産価額1,000万円を超える部分は、対象法人の超過収益力を評価した営業権です。

デューデリジェンスで確認すべき財務上の注意点

デューデリジェンス(買収監査)では、財務や税務、法務などの領域ごとにまとめつつ、相当な分量のレポートに仕上げるといった、多大な作業が必要になります。業界ごとの特性もあるので、病院やクリニックのデューデリジェンス経験が豊富な専門家に依頼するのが望ましいでしょう。

ここではデューデリジェンスの際に、特に注意すべきポイントを3つ、簡潔にご紹介します。

隠れた負債・資産に注意する

デューデリジェンスでは、滞留債権の回収可能性と減価償却不足額を必ず確認しましょう。医療法人は減価償却を意図的に止めることができ、欠損金の繰越期限を調整するためにあえて減価償却を計上していないケースがあるためです。

たとえば、帳簿上は1億円の医療機器と記載されていても、実際には価値がほとんどないといった食い違いが生じている場合があります。このため、帳簿と実態の差異を確認することが重要です。

賃貸借契約や生命保険契約の内容も注意する

契約書に記載された金額と帳簿の計上額が一致しているか、確認する必要があります。契約書と帳簿の記載が異なっているケースが多いためです。

具体的には、賃貸借契約で「保証金1,000万円のうち500万円返却」となっているのに、帳簿では全額1,000万円が資産計上されている場合や、生命保険の解約返戻金が帳簿の保険積立金と実際の金額が異なる場合があります。

したがって、契約書の内容と帳簿を照合することが不可欠です。

退職給付債務が帳簿に記載されているか確認する

退職給付債務が負債として計上されているかも、必ず確認しましょう。小規模な医療法人では、退職給付債務を負債として計上していない場合が多いためです。

たとえば従業員10名が在籍し、それぞれに退職金要支給額が合計3,000万円あるにもかかわらず、帳簿にはまったく記載されていないケースがあります。

このような簿外債務を見逃すと、譲渡価格の算定を誤ることになるため、退職金規定を確認し、一人ひとりの退職金要支給額を算出することが重要です。

実際の譲渡事例から学ぶ税金シミュレーション

ここでは、エムステージマネジメントソリューションズが実際に仲介した成約事例をもとに、税金がどのように関わってくるのかを見ていきましょう。具体的な数字を使ったシミュレーションで、税金のイメージをつかんでいただけます。

ケース1:出資持分と退職金を併用した譲渡事例

関東の内科クリニック(医療法人)で、年間収入2億円超、利益1億円超の高収益クリニックのケースです。総額約5億円の譲渡となりました。

事例の詳細はこちら▷【関東×内科】譲渡評価額の高い高収益クリニックを2名の若手医師が共同で医院継承

【譲渡スキーム】

- 出資持分譲渡+退職金支給

- 不動産も含めた譲渡

売り手側が受け取った総額:約5億円

内訳:家族それぞれへの退職金、出資持分の譲渡対価、不動産譲渡対価

【税金のシミュレーション(仮定の計算例)】

出資持分2億円、退職金2億円、不動産1億円と仮定した場合

出資持分の譲渡(資本金5,000万円と仮定)

- 譲渡対価:2億円

- 資本金:5,000万円

- 譲渡所得:1億5,000万円

- 税金:1億5,000万円 × 20.315% = 約3,047万円

退職金での受け取り(勤続年数30年と仮定)

- 退職金:2億円

- 退職所得控除額:800万円 + 70万円 × (30年 − 20年) = 1,500万円

- 退職所得:(2億円 − 1,500万円) × 1/2 = 9,250万円

- 税金:約3,200万円

不動産の譲渡

- 譲渡対価:1億円

- 税金:別途計算が必要(所有期間や取得費、減価償却の累計額などで大きく変わります)

このように高額譲渡の場合でも、出資持分と退職金を併用することで、税負担を分散させることができます。ただし、具体的な税額は個々の状況によって大きく異なるため、必ず税理士に相談しましょう。

ケース2:不動産を含んだ高額譲渡での買い手側の税負担事例

関西圏の内科クリニックで、譲渡対価1億円台後半~2億円(不動産含む)のケースです。

事例の詳細はこちら▷【関西×内科】購買力のある買い手候補を厳選することで高額の医院継承を実現

【買い手側の税金シミュレーション(試算例)】

譲渡対価を1億5,000万円と仮定した場合

- 建物の固定資産税評価額:3,000万円

- 営業権・その他資産:1億2,000万円

- 土地:借地権のため取得なし

買い手側が支払う税金

- 不動産取得税:3,000万円 × 4% = 120万円

- 登録免許税:3,000万円 × 2% = 60万円

- 消費税:1億2,000万円 × 10% = 1,200万円

- 合計:約1,380万円

不動産を含む高額譲渡の場合、買い手側には譲渡対価に加えて相応の税負担が発生します。資金計画を立てる際には、これらの税金も含めた総額で検討することが重要です。

医療法人のクリニックや病院の税金に関するよくある質問

医療法人のM&Aにおける税金について、多くの先生から寄せられる質問に回答していきます。

譲渡時の税金を最小限に抑えるにはどうすればよいですか?

出資持分の譲渡と退職金の併用が効果的です。退職所得控除額の範囲内で退職金を受け取り、残りを出資持分譲渡で処理することで、税負担を分散できます。

また、勤続年数が20年を超えている場合は退職所得控除額が大きくなるため、税制上有利です。具体的な節税対策は個々の状況で異なるため、M&Aに強い税理士へ早めに相談することをおすすめします。

買い手側が支払う税金で最も高額になるのは何ですか?

不動産を含む譲渡の場合、消費税が最も高額になるケースが多いです。医療機器や備品、営業権などの課税資産に対して10%の消費税がかかり、たとえば課税資産が3,000万円の場合、消費税だけで300万円になります。

不動産を含む承継では譲渡対価に加えて税負担も発生するため、クリニック開業の資金計画では税金も含めた総額で検討しましょう。

親族間承継と第三者承継で税務上の違いはありますか?

最も大きな違いは、低廉譲渡が問題になりやすいかどうかです。親族間承継では、時価よりも著しく低い価格で譲渡すると、差額に贈与税が課税される可能性があります。

一方で第三者承継では利害が相反する当事者間の取引となるため、合意した譲渡金額が時価として認められやすく、低廉譲渡が問題になるケースは少ないです。ただし、親族間でも適正な価格評価を行い、時価の根拠を明確にしておけば税務上の問題は回避できます。

いずれの場合も専門家による適切な価値評価が重要です。

まとめ:医療法人の医院継承は税務の専門家によるサポートが不可欠

医療法人の病院やクリニックのM&Aでは、税金は切っても切り離せないものです。売り手側は出資持分の譲渡と退職金を併用することで税負担を大きく抑えることができ、買い手側は不動産取得税や消費税などの税負担を事前に把握しておく必要があります。

税務は複雑で、医療法人特有の論点も多いため、M&Aに強い税理士などの専門家のサポートを早めに受けることが不可欠です。医院継承のご相談なら、ぜひ医院継承専門の仲介会社「エムステージマネジメントソリューションズ」にお問い合わせください。

理想の医院継承実現のために、専門のコンサルタントが徹底サポートいたします。まずは一度お気軽にご相談ください。

▶医院継承・医業承継(M&A)のご相談は、エムステージ医業承継サポートにお問い合わせください。

この記事の監修者

税理士・飯田光先生

国内最大手「日本経営ウィル税理士法人」へ在籍中、メガバンクへ出向し事業承継業務に従事。その後、マネーフォワードグループ税理士法人にて、中小企業向けにクラウド型会計システムを駆使し先進的な税理士業務を行う。現在、株式会社G.C FACTORYのコンサルタントとしてM&A仲介に加え、税理士法人G.C FACTORYへ寄せられる税務会計・財務に関する買収監査にも従事。

【免責事項】

本コラムは一般的な情報提供を目的としたものであり、特定の取引や個別の状況に対する税務・法務・労務・行政手続き等の専門的なアドバイスを提供するものではありません。個別案件については必ず専門家にご相談ください。